この記事に興味がある方は、投資について最近勉強を始めた人やこれから投資を始めようと思っている人達が多いかと思います。

NISA(ニーサ)やiDeCo(イデコ)は資産運用にとても適した制度です。

テレビや雑誌で名前だけでも聞いたことがある人は多いのではないでしょうか。

NISAはさらに一般NISAとつみたてNISAに分かれます。

どちらも税制が優遇されているため資産運用に適していますが、優遇期間などの違いがあります。

一般NISAとつみたてNISAはどちらか一方しか利用できないため、利用する人はどちらかを選ぶ必要があります。

選ぶにはそれぞれの制度についてある程度知っていなければいけません。

それぞれの制度について学んでどちらの制度が自分に合っているか考えていきましょう。

今回はつみたてNISAついて初心者向けにご紹介します。

一般NISAについては下記を参考にしてください。

この記事がこれから投資を始めようと思っている人達の役に少しでもたてたら嬉しいです

つみたてNISAとは?

つみたてNISAの概要

NISAとは日本語で「少額投資非課税制度」といいます。

つみたてNISAは2018年から始まった少額からの長期・分散・積み立て投資を支援するために作られた個人投資家向けの非課税制度で、利用するには専用口座(NISA口座)を開設する必要があります。

通常は投資で得た利益(配当金や分配金、譲渡益)には約20%の税金がかかりますが、NISA口座で得た利益には税金がかかりません。

そのかわり1年あたりの投資限度額が40万円まで、期間は買い付けから20年までと決まっています。

例えば10万の利益がでた場合本来は約2万の税金が引かれます。そのため手元に残るのは約8万になります。

しかし、NISA口座を活用した場合非課税になるため、10万がそのまま手元に残ります。

| 利用できる人 | 日本に住む20歳以上の人 |

| 対象口座 | NISA口座(1人1口座まで) |

| 非課税期間 | 最長20年間 |

| 投資上限 | 年間最大40万円 |

| 非課税対象 | 投資から得られる分配金や譲渡益が対象 |

譲渡益(じょうとえき)とは?

キャピタルゲインとも呼ばれ、株などの資産を売ったときの利益のことです。

一方、配当金や分配金はインカムゲインとも呼ばれています。

つみたてNISAのメリット

対象商品が厳選されている

つみたてNISAの対象商品は手数料が低いなどの金融庁の条件をクリアした株式投資信託と上場投資信託(ETF)に限定されています。

そのため初心者でも安心して投資を始めることができます。

長期的な資産運用に最適

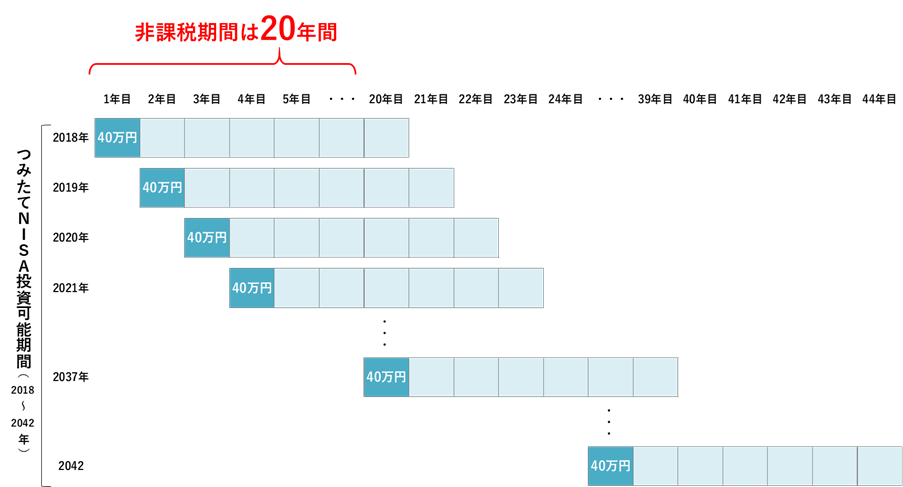

つみたてNISAは年間で最大40万円までの投資が可能で、非課税期間は20年間と長いため、長期的な資産運用に向いています。

引用:つみたてNISAの概要:金融庁

少額から始められる

金融機関によって最低購入金額は違いますが、1000円からのところが多くあります。

また、ネット証券(楽天証券やSBI証券)では月額100円から始めることもできます。

そのため、日常生活に負担をかけることなく、自分の生活スタイルにあった金額で投資を始めることができます。

定期的に積み立てが出来る

つみたてNISAでは「毎月」「隔月」「半年に1回」のいずれかを選んで積み立て投資をすることができます。

(一部のネット証券では「毎日」「毎週」を選ぶこともできます)

一度積み立ての設定をしておけば自動的に買い付けをおこなうため、買い付けの手間がありません。

また、つみたてNISAは一括の投資ではなく、定額での積み立て投資になるので投資先の価格が高い時には少なく、価格が低い時には多く買い付けができます。(ドルコスト平均法)

そのため買い付けのタイミングを見極める必要もありません。

つみたてNISAのデメリット

自由に買い付けることが出来ない

つみたてNISAは長期的な投資を目的としており、一度にまとめて金融商品を買い付ける(一括投資)ことはできません。

つみたてNISAの場合は1ヵ月に1回や1週間に1回など決まったタイミングで定額を買い付けることになります。

また、金融庁の条件をクリアしていないと、つみたてNISAの対象商品にならないため、自分の気に入った銘柄を買いたくなっても、対象商品外の場合は買い付けが出来ません。

一般NISAと併用できない

一般NISAとの併用はできないので、つみたてNISAをやる場合は一般NISAを利用することはできません。

ただし一般口座や特別講座との併用はできます。

一般口座

・・自分で納税額の計算や確定申告を行う

特定口座

・・源泉徴収あり

証券会社が納税額の計算や確定申告を行う

・・源泉徴収なし

証券会社or銀行が納税計算を行うが、確定申告は自分で行う

損益通算ができない

つみたてNISAで損失が出たとき、他の口座(一般口座や特別口座)で利益が出ていても合算して利益と損失を相殺することはできません。

未使用分を繰り越すことが出来ない

年間の非課税投資枠の未使用分を翌年以降に繰り越すことはできません。

例えば今年30万円の非課税投資枠を使用していた場合、残りの非課税投資枠は10万円ですが、これを翌年以降に繰り越すことは出来ず、翌年も非課税投資枠は最大で40万円です。

分配金の再投資やスイッチングは非課税投資枠を使用する

投資信託の分配金を同じ投資信託に再投資する時は、その年の非課税投資枠を使用することになるので注意が必要です。

例:分配金の再投資による非課税投資枠の使用

- 毎月33,333円を12ヶ月積み立てる場合

33,333×12=399,996円 非課税投資枠の40万円内になります。 - 投資信託の分配金が1000円あり、それを再投資した場合

33,333×12+1000=400,996円 非課税投資枠の40万円を超える。

上記のように投資信託で得た分配金を再投資する場合、その分も非課税投資枠を使用するため年間の非課税投資枠を超える可能性があります。

年の途中で分配金の再投資をおこなった場合は12月の買い付けが事前に設定していた金額出来ないことになります。

また、12月に分配金の再投資をおこなう場合は、非課税投資枠を超える分が課税口座(一般口座or特定口座)で再投資することになります。

上記の例でいうと分配金の1000円が課税口座で買い付け再投資されることになります。

スイッチングの場合も、その年の非課税投資枠を使用することになるので注意が必要です。

投資先を変更したい場合は、スイッチングはせずに今までの投資分はそのままにして次回から購入先を変更することをおすすめします。

スイッチングとは?

保有している金融商品を売却し、別の金融商品を購入することで保有する商品を入れ替える方法のことです。

例

A商品を保有(30万円)し、今年はB商品を買い付けしたい場合

A商品を売却し、その30万円でB商品を買い付けること。

この場合今年度の非課税投資枠は残り10万円になってしまいます。

そのためA商品はそのままにして、次回の買い付け先をB商品にする方が非課税投資枠を効率的に活用できます。

つみたてNISAと一般NISA

つみたてNISAと一般NISAの比較

つみたてNISAと一般NISAの比較をしてみると、下記の通りになります。

| つみたてNISA | 一般NISA | |

| 非課税期間 | 最大20年間 | 最大5年間 |

| 投資上限額(年) | 40万円 | 120万円 |

| 非課税投資額の上限 | 最大800万円 (40万円×20年間) |

最大600万円 (120万円×5年間) |

| 投資対象 | 金融庁の条件をクリアした株式投資信託と上場投資信託(ETF) | 株式投資信託、国内・海外のETFなど多数 |

| 投資方法 | 定期的な買い付け (積み立てのみ) |

自由 (一括or積み立て) |

| 資金の引き出し | いつでも可能 | いつでも可能 |

つみたてNISAに向いている人

投資初心者の人

つみたてNISAは長期投資を目的として作られた制度のため、初心者が取り組みやすいようになってしまいます。

たとえば投資対象の金融商品の中には手数料が高いものなどボッタくり商品が多く存在していますが、つみたてNISAの場合あらかじめ金融庁が長期向けの金融商品を選別してくれているので投資初心者にはつみたてNISAが向いています。

少額から始めたい人

つみたてNISAは少額から始められるため、大金を投資にかけるのが心配な人にもおすすめです。

少額から始めるとリスクを抑えながら投資経験を積むことができます。

年間投資額が40万円未満の人

つみたてNISAの投資上限の40万円を最大限に活用すると毎月の投資額は3万3333円になります。

毎月の投資額を3万3333円以下にする予定の人は、つみたてNISAを利用することをおすすめします。

老後資金を作りたい人

つみたてNISAは非課税期間が最大20年間と長いため、長期的な資産運用に適しています。

定期的な積み立て投資をすることで、老後を迎える時には大きな資産を形成することができます。

2024年以降新制度へ

つみたてNISAの口座開設可能期間は現行では2037年までですが、新制度では2042年まで延長されます。

これにより2023年まで20年間の積み立てが確保されることになりました。

まとめ

つみたてNISAとは2018年から始まった少額からの長期・分散・積み立て投資を支援するために作られた個人投資家向けの非課税制度です。

つみたてNISAのメリットは

①対象商品が厳選されている②長期的な資産運用に最適③少額から始められる④定期的に積み立てができるの4点です。

つみたてNISAのデメリットは

①自由に買い付けることが出来ない②一般NISAと併用できない③損益通算ができない④未使用分を繰り越すことが出来ない⑤分配金の再投資やスイッチングは非課税投資枠を使用するの5点です。

つみたてNISAに向いている人は

①投資初心者の人②少額から始めたい人③年間投資額が40万円未満の人④老後資金を作りたい人です。

2024年以降つみたてNISAは、口座開設可能期間が2037年から2042年に延長されます。

今回はつみたてNISAについてご紹介しました。

資産運用を考えていく上でNISAやiDeCoを利用することを考えることは大切です。

自分にあった制度を利用して資産運用をしていきましょう。

私自身お金の勉強はまだまだこれからです。

これから学ぶ人達と一緒に金融リテラシーを高めていきたいと思います。

今回の記事が皆さんの金融リテラシーを高めるのに、少しでも役にたてたら嬉しいです。